住宅ローン借入額と年収について|年収別返済額の目安

家づくりとお金2021.11.21

登録住宅会社50社以上!

姫路市・たつの市・高砂市エリア で、

マイホーム・住宅会社探しを徹底サポート する、いえとち相談窓口です!

・・

さて、本日は住宅ローンのお話です。

住宅購入とは切っても切れない住宅ローン。要チェックです◎

住宅を購入する際に住宅ローンを利用する方は多くいらっしゃいます。

しかし、住宅ローンを借りすぎてしまうことは失敗につながります。

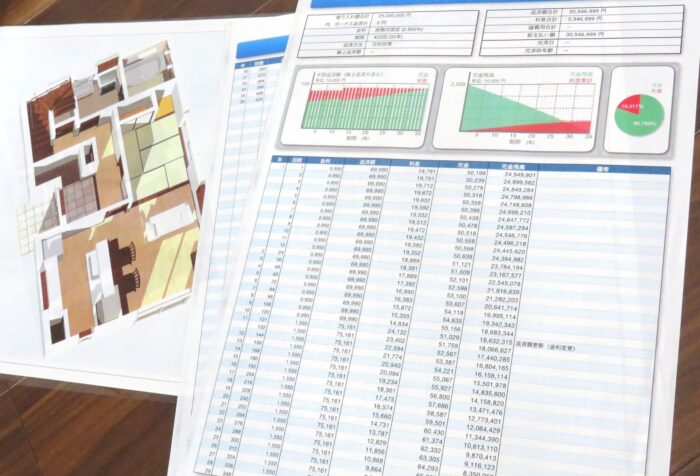

そこで今回は、住宅ローン借入額の目安と、住宅ローン借り入れの注意点について説明します。

住宅ローンの返済額と年収との関係について

住宅ローンを借りる際の失敗の一つに、お金を借りすぎてしまい、月々の返済で生活が厳しくなるというものがあります。

住宅ローンを多く借りると、満足できる物件を手に入れやすくなるでしょう。

そのため、つい借りすぎてしまうという気持ちも理解できますが、結果として生活が厳しくなってしまっては元も子もありません。

この失敗を避けるために、住宅ローンの返済額の目安を把握しておくことが大切です。

住宅ローンの返済額の目安を把握するために、まずは年収を把握してみましょう。

住宅ローンの返済では、年収に占めるローン返済額の割合が、25〜30%以内であることが勧められています。

そのため、年収をもとにローン借入額を決めるのがおすすめです。

年収別の住宅ローン借入可能額について

住宅ローンの借入可能額は年収や勤務先を元に、金融機関が審査を行い決定されます。

そのため、予算を組む前に、年収ごとに住宅ローンをどのくらい借りられるのかを把握しておくとよいでしょう。

なお、金融機関の審査において借入可能額は「返済比率」と「審査金利」と呼ばれる2つの項目が用いられます。

返済比率とは、「年収のうち何%までローン返済に充てられるか」を示すもので、金融機関毎に異なります。

例えば、住宅金融支援機構のフラット35では、年収400万円未満で30%、年収400万円以上で35%と定められています。

| 年収 | 400万円以下 | 400万円以上 |

| 返済比率 | 30%以下 | 35%以下 |

また、審査金利は、実際の金利とは別に審査用に設定される金利のことで、こちらは一般的に非公開です。

このため、ここではフラット35の返済比率基準を元に、年収毎の借入可能額を見ていきたいと思います。

年収300万円の場合について

年収300万円の場合、フラット35の基準では返済比率30%以下に抑える必要があり、年間返済額にすると90万円/年となります。

1カ月の返済額にすると約7.5万円と計算できます。

なお、より余裕のある返済比率として25%にした場合、1か月の返済額は約6.25万円です。

年収400万円の場合について

年収400万円の場合、フラット35の基準では返済比率35%まで利用できるため、140万円/年まで返済に充てられることになります。

借入額が多くなるため、物件探しの際の選択肢は増えてくるでしょう。

借入可能額いっぱいの35%まで借りた場合、毎月の支払いは約11.6万円と高額であるため、慎重に返済計画を立てる必要があります。

年収500万円の場合について

年収500万円の場合のフラット35の返済比率基準は35%のため、180万円/年まで返済に充てられる計算です。

余裕を持って返済できるとされる25%の場合でも、エリアによって状況は異なりますが、かなり物件の選択肢は多くなるでしょう。

ご自身の年収で確かめてみたい方は、返済シミュレーションを利用することをおすすめします。

家計の状況は各家庭で違います。

毎月の返済額が大きな負担にならないように、ご相談者様の状況に合った金額設定をすることが重要です。

住宅ローン借り入れの注意点について

住宅ローンの借り入れの際には、「預貯金額を全額頭金にはしない」ことと「借入限度額いっぱいまでは借りない」ことが重要です。

預貯金額を全額頭金にするリスクについて

「頭金を多く払っておいた方が、ローンの金利が少なくなり、支払う金額が少なくなる。」

このように考えて、貯金をすべて頭金にしてしまう方がいらっしゃいます。

しかし、この考えはとても危険かもしれません。

貯金を残しておかないと病気で働けなくなった時に困ってしまいます。

また、子どもの教育費は想像以上に出費が多いため、できる限り将来のために貯蓄しておいた方が賢明です。

会社員の方は生活費の約6ヶ月分、自営業の方は生活費の約1年分を残しておくと安心できると言われていますので参考にしてみてください。

借入限度額いっぱいまで借りるリスクについて

金融機関毎に設定された返済比率と審査金利以内であれば、住宅ローンの融資を受けることは可能です。

しかし、それはあくまでも金融機関の設定したものであり、「安心して返済していける」返済額ではありません。

また、住宅ローンの中には途中で金利が変動するタイプのものもあることをご存知でしょうか。

このタイプの場合、限度額いっぱいまで借りていると、返済額が途中で増えてしまいさらに返済が厳しくなる可能性があります。

その他にも、病気や怪我などの不測の事態が起きた際は返済が厳しくなってしまうため、ローンの借入額にも余裕をもてるような物件探しを行うのが良いでしょう。

借りられる金額が、必ずしも返済できる金額とは同じではないため、住宅ローンの計画を立てる際には、借りることよりも返済のことを意識することをおすすめします。

★月々いくらまでローン返済に回せる?具体的な計算方法はこちら→ 理想の我が家が見えてくる「未来家計簿」の作り方

将来的にお金が必要になることも想定して、ご相談者様に合った金額設定にしましょう。

・

いえとち相談窓口では、ファイナンシャルプランナーと一緒にライフプランを考えます。

資金計画では

「いくらまでローン組んでも大丈夫なのか」

「5年後10年後30年後いくら預貯金があるのか」

「いつ繰上げ返済をすればいいのか」

「姫路市・たつの市・高砂市などエリアに適した資金計画」etc…を確認します。

具体的なことは決まっていないという状況でもご相談に乗らせていただきます!

・・

マイホームを実現するにあたり、こんなお悩みはございませんか?

➤予算に合うハウスメーカーがわからない…

➤住宅ローンについても相談したい!

➤注文住宅を建てたいけれど、何から始めればいい?

などなど…

姫路市・たつの市・高砂市でマイホーム・注文住宅を建てるなら、

いえとち相談窓口にご相談ください!

相談・利用料は無料です ♪

🌟オススメの住宅会社がLINEに届く!

はじめての方は無料LINE診断から↓

LINEで

LINEで